Estratégia & Marketing

Postado em segunda-feira, 01 de julho de 2024 às 13:18

Os dados são da Pesquisa Febraban de Tecnologia Bancária 2024, apresentada no último dia da Febraban Tech.

O painel “Onde estão os investimentos dos bancos” do último dia da Febraban Tech apresentou um panorama geral sobre o perfil de investimento das instituições financeiras e como os brasileiros administram suas contas bancárias. Das 550 milhões de contas ativas, 46% estão nos canais digitais, sendo 209,3 milhões no mobile banking e 44,1 milhões no internet banking. Atentos às suas finanças, 72% dos clientes com contas digitais no celular abrem seus aplicativos todos os dias.

Os dados são da Pesquisa Febraban de Tecnologia Bancária 2024, apresentada no último dia da Febraban Tech. A feira aconteceu entre os dias 25 a 27 de junho no Transamérica Expo Center, zona sul de São Paulo. A MERCADO&CONSUMO foi media partner da feira e fez uma cobertura especial do evento.

“Se consideramos que o heavy user acessa seu banco todos os dias (para fazer ou não transações) e realiza, em média, 52 transações mensais, o volume de relacionamento que temos é enorme. Temos uma oportunidade enorme para explorar essa recorrência”, afirma Sergio Biagini, sócio-líder da Deloitte Brasil pela Indústria de Serviços Financeiros.

A taxa de heavy users varia de acordo com a plataforma digital. No mobile banking, há 70,5 milhões de usuários, o que representa um crescimento de 14% em relação ao ano passado. No internet banking, o número cai para 4,2 milhões, com diminuição de 9%.

O mundo se digitalizou e, com ele, o consumidor: 53% do total de abertura de contas correntes é realizado via canais digitais.

Transações bancárias: celulares são protagonistas

As transações bancárias da indústria totalizaram 186 bilhões (um crescimento de 19%). Destas, sete em cada dez foram realizadas em aplicativos bancários no celular.

O mobile banking foi responsável por 130,7 bilhões de transações. O número representa um crescimento de 22% em relação ao ano passado e 251% nos últimos cinco anos.

O internet banking aparece em segundo lugar, com 16,4 bilhões de transações, com aumento de 10% em relação ao ano passado e 2,5% nos últimos cinco anos.

Símbolo financeiro de décadas passadas, os ATMs concentraram 4,5 bilhões de transações. O número representa queda de 15% em relação ao ano passado e 51% nos últimos cinco anos.

Investimento dos bancos

Os bancos seguirão diversas estratégias de diferenciação nos próximos anos. A Experiência do Cliente lidera o ranking com 83%, seguida por Inovação tecnológica (71%), Personalização de produtos e serviços (63%), Segurança e privacidade de ponta (58%), Responsabilidade social e sustentabilidade (54%) e Ofertas integradas de ecossistema (54%).

“Cada vez o nosso perímetro de segurança aumenta. Tudo era mais fácil quando mantínhamos as informações dentro de casa, mas agora temos o perímetro das múltiplas clouds. Quem trabalha com tecnologia em bancos sabe que o investimento deve aumentar. Novas ameaças, ferramentas e utilitários surgem a todo momento, e além de nos protegermos, precisamos preocupar com a rápida recuperação em caso de um incidente de segurança”, explica Cíntia Scovine Barcelos, diretora executiva de Tecnologia do Bradesco.

A potencialização da jornada Cloud também é destaque no estudo. 79% dos bancos pretendem aumentar os investimentos na tecnologia e elegem escalabilidade, eficiência operacional e flexibilidade no processamento como os principais benefícios.

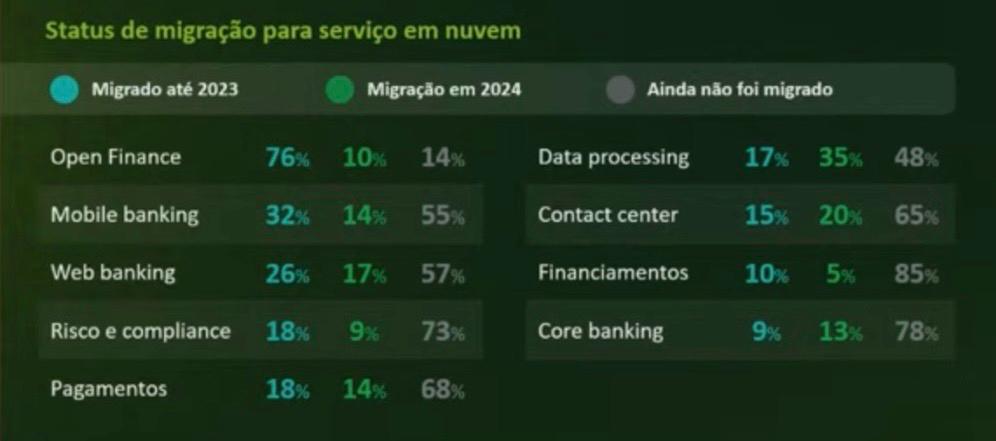

As instituições financeiras estão migrando todos os seus serviços para a nuvem. Veja abaixo o status de cada um:

A Inteligência artificial é uma das prioridades estratégicas da TI das instituições financeiras. A ferramenta foi aplicada em 75% das soluções de biometria facial, 71% em chatbots e 67% em recibos de pagamento autônomo (RPA). A média de eficiência percebida após implementação de IA subiu em 11%.

“Não tem como não falar de IA. Sabemos que é a bola da vez e, quando vemos a indústria, percebemos a aplicação de todos os tipos de IA nos negócios e processos. É algo tão novo, surgiu como um boom e dominou as agendas das áreas de tecnologia. Temos metade dos bancos aplicando casos de IA generativa nos seus processos. Ainda de forma pontual e não escalado, mas começou a ser aplicado”, Biagini explica.

O orçamento em tecnologia alcançou R$ 39 bilhões em 2023. Neste ano, o estudo indica que o investimento deve subir para R$ 47,4 bilhões. Deste valor, 73% em CRM, 43% será revertido para Inteligência artificial, Analytics e Big Data e 11% para Migração para a Cloud.

Rodrigo Mulinari, diretor de TI do Banco do Brasil, relembra uma frase do jornalista Silvio Meira: o profissional do futuro não será substituído pela IA Generativa, mas aquele que não utilizá-lá deve perder espaço. “A IA está na agenda de todo mundo e não é mais algo totalmente novo no sistema financeiro. Quando vemos especificamente a IA Generativa, vejo que do mesmo jeito que a calculadora acelerou nosso jeito de fazer matemática, ela vai nos ajudar a acelerar processos que podem ser automatizados”, afirma.

Com a IA Generativa, Mulinari acredita que os principais desafios da indústria serão o preparo dos dados e estruturas de TI para suportar a ferramenta, os desafios éticos com a Lei Geral de Proteção de Dados Pessoais e o treino de colaboradores.

Fonte: Mercado & Consumo